大华继显分析师符之蔚在报告中提出:“即使收购成功,吉宝企业从第一通取得的协同作用,需要数年才会反映在盈利上。我们仍然关注近期房地产市场的疲弱盈利,因此维持吉宝企业的‘持守’评级,目标价是7.37元,6.60元可进场。”

对于报业控股,符之蔚说,即使报业控股增持第一通股权至16.13%,最多是支付5130万元。通过少许成本,报业控股有望受益于第一通未来的盈利改善。报业控股的未来价值能否上扬,仍取决于英国学生宿舍的收购策略及它的媒体业务。因此,他维持“持有”建议,目标价是2.58元,进场价是2.45元。

彭博社过去两天向10名分析师搜集的资料,七人建议“买入”,两人给予“中性”评级,一人建议“卖出”,平均目标价是8.28元。

华侨投资研究分析师黄维平不排除持28.68%股权的第一大股东亚通集团(Axiata),可能自己或联合他方提出收购献议,或者现有收购方再提高收购价。

符之蔚说,协议安排提出的价格比合理价1.51元高出26.5%,反映了数据中心项目的未来价值。这次协议安排提供股东一个不必久等就可套现的机会。对于吉宝讯通和第一通,他都建议接受献议。

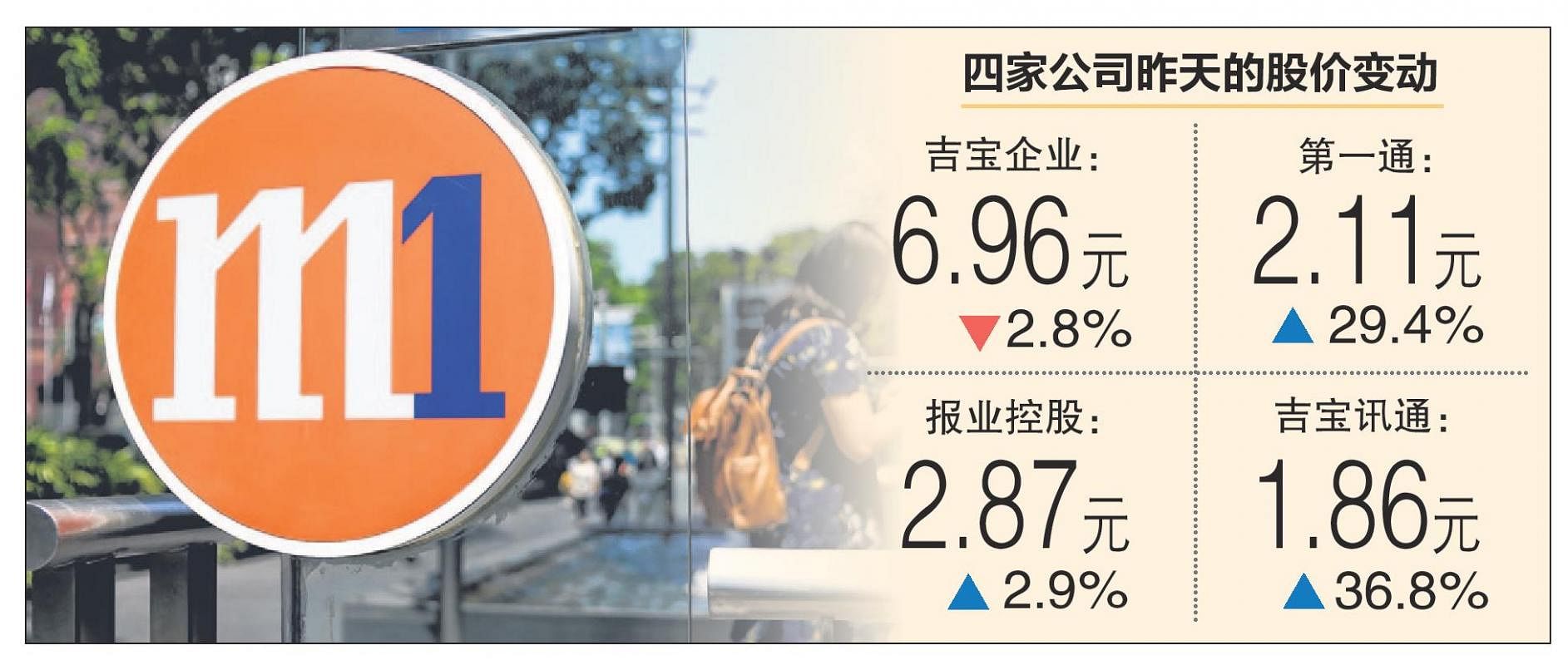

第一通股价昨天起29.4%至2.11元,比两大集团提出的收购价2.06元来得高,反映出市场的一些期盼。

第一通股价高于献购价

前天(9月27日)公布企业动作的吉宝企业(Keppel Corp)、新加坡报业控股(SPH)、第一通(M1)和吉宝讯通(Keppel T&T)昨天恢复交易后,其中三家股价皆上扬,只有吉宝企业独憔悴。

过去两天彭博社向12名分析师搜集的资料,有三人上调对第一通的评级;三人建议“买入”,七人给予“中性”评级,两人建议“卖出”,平均目标价是1.87元。

惠誉(Fitch)旗下信息服务公司Fitch Solutions昨天在报告中说,虽然第一通营收下滑,但它有效运用资本,盈利率相对稳定。报告认为,第一通在吉宝企业的新计划下,将成为更全面的综合电信业者,为市场带来更多服务和提升素质。

按照协议安排,亲自出席会议或使用代理投票(proxy votes)股东必须有超过50%同意收购献议,而且赞成者所持有的股票总额,须达到股东持股的75%,收购才算成功。吉宝企业不参与投票。

对第一通提出全面收购的吉宝企业和报业控股前天暂停交易,昨天恢复交易后,前者股价跌了2.8%至6.96元,后者则起了2.9%至2.87元。

另一方面,吉宝企业前天对子公司吉宝讯通提出协议安排(Scheme of Arrangement),后者昨天恢复交易后股价起了36.8%至1.86元,但比1.91元的献议价稍低。据分析师指出,第二大股东Kapital Asia持吉宝讯通5.23%股权,因此市场考虑到协议安排仍存在风险。